Wenn man vom Steueramt seine Jahres- oder Quartals-Abrechnung bekommt ist der Schock oft gross, wenn die Summe der Steuern höher ist als erwartet oder man gar eine Steuernachzahlung leisten muss. Wenn dann dazu noch ein finanzieller Engpass dazu kommt, wünscht man sich eine einfache Lösung. Hier gibt es Anträge beim Steueramt des Kantons bzw. der Gemeinde auf Stundung in Raten, Minderung der Steuern oder Zahlungsaufschub (Fristerstreckung). Alternativ kann man auch einen Kredit aufnehmen um die Steuern dann in leistbaren Raten zu bezahlen.

Denn eines ist so sicher wie das Amen in der Kirche: Steuern müssen gezahlt werden. Dass das nur die wenigsten erfreut, ist verständlich. Trotzdem gilt in jedem Fall der Grundsatz, Fristen nach Möglichkeit einzuhalten. Wenn aber doch einmal der Fall eintritt, dass das pünktliche Zahlen des Gesamtbetrags nicht möglich ist, gibt es Mittel und Wege, gemeinsam mit dem Steueramt einen gangbaren Weg zu finden. Welche Möglichkeiten es dabei gibt, ist hier zu lesen.

Kreditvergleich für Privatkredite in der Schweiz

Vergleichen Sie Kredite verschiedener Banken in der Schweiz und erfahren Sie sofort, wie viel Kredit Sie sich leisten können!

✔️ Kreditanfrage ohne ZEK-Eintrag.

✔️ Kostenlos vergleichen und viel Geld sparen.

Für Kredite ab 500 – 80.000 CHF und Laufzeiten von 3 Monaten bis 10 Jahre.

Welche Steuerarten gibt es?

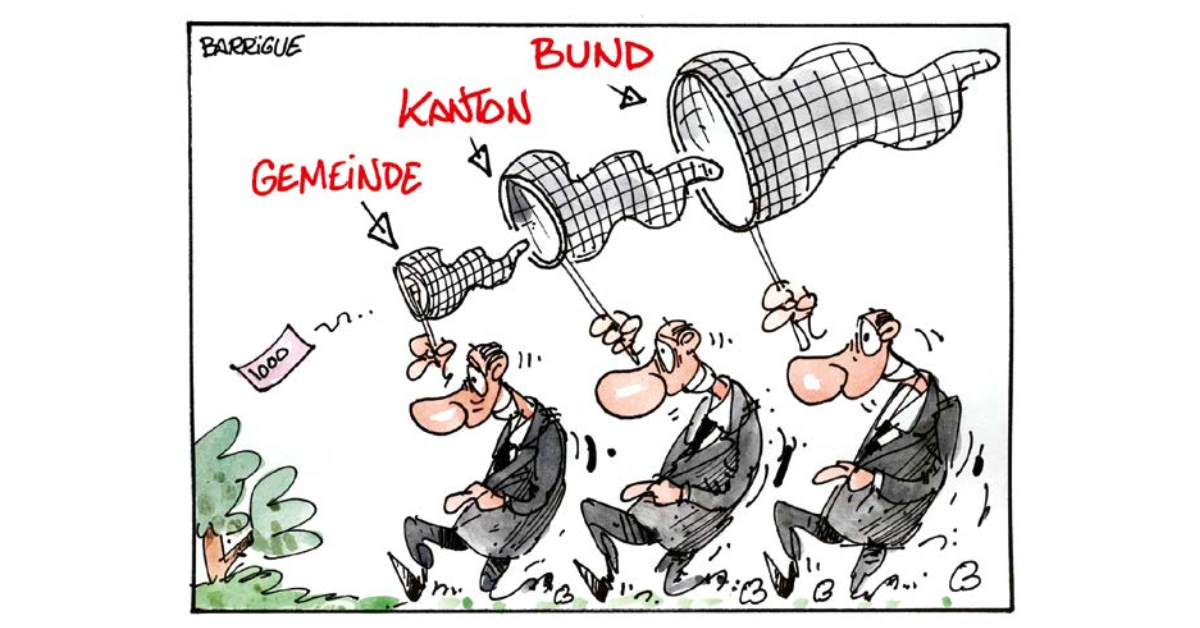

Grundsätzlich wird in der Schweiz zwischen drei Steuerarten unterschieden:

Die direkte Bundessteuer wird von natürlichen Personen auf deren Einkommen erhoben. Obwohl es sich um eine Steuer handelt, die der Bund erhebt, wird sie von den Kantonen im Auftrag und zu Gunsten des Bundes veranlagt und eingezogen.

Die Kantonssteuer wird von den einzelnen Kantonen für ihre eigenen Belange und gemäss eigener Gestaltung erhoben. Ein Kanton kann jede Steuer erheben, auf die der Bund keinen exklusiven Anspruch erhebt. Wegen der hohen Gestaltungsfreiheit sind die kantonalen Steuergesetze und Steuersätze von Kanton zu Kanton sehr unterschiedlich.

Die Gemeindesteuern dürfen von einzelnen Gemeinden erhoben werden. Zwar können die Gemeinden die Sätze selbst festlegen, sind dabei aber an die Steuergesetzgebung des jeweiligen Kantons gebunden.

Zusätzlich gibt es einige Steuerarten, die nicht eindeutig geographisch zugeordnet werden können. So wird beispielsweise die Vermögenssteuer sowohl von den Kantonen als auch von den Gemeinden erhoben. Ein weiteres Beispiel ist die Mehrwertsteuer, die nicht vom Steuersitz, sondern vom persönlichen Konsumverhalten abhängig ist. Weitere Steuerarten wie beispielsweise Hundesteuer, Motorfahrzeugsteuer, Biersteuer, Tabaksteuer, Kirchensteuer oder Billettsteuer werden individuell in den Kantonen oder Gemeinden geregelt.

Es gibt noch ein anderes Kriterium, nach denen sich Steuerarten unterschieden lassen:

- Direkte Steuern werden, wie der Name schon vermuten lässt, direkt beim Steuerpflichtigen erhoben. Die wichtigste direkte Steuer ist die Einkommensteuer.

- Indirekte Steuern gelangen auf Umwegen zur steuererhebenden Behörde. Ein typisches Beispiel ist die Mehrwertsteuer. Sie muss von den Unternehmen auf die von ihnen erzeugten Produkte oder Dienstleistungen gezahlt werden. Allerdings dürfen die Unternehmen die Steuer durch Aufschlag auf den Verkaufspreis an den Verbraucher weitergeben, so dass letztendlich dieser die Steuerlast tragen muss

Steuern auf einmal, oder in Raten zahlen?

Auf welche Weise die Kantone die eigenen Steuern und die Bundessteuern einziehen, bleibt ihnen überlassen und unterscheidet sich von Fall zu Fall. Allerdings haben sich bestimmte Zahlungsmodalitäten auf breiter Basis durchgesetzt, weil sie der gelebten Praxis am besten gerecht werden. Wie so etwas aussehen kann, soll hier am Beispiel des Kantons St. Gallen gezeigt werden:

Direkte Bundessteuern

Jeweils im Januar wird für das Vorjahr eine provisorische Steuerrechnung erstellt. Sie ist in einem Betrag bis spätestens Ende März zahlbar. Der dabei angesetzte Steuerbetrag beruht meist auf den vorläufig errechneten Beträgen für die Kantonssteuern und die Gemeindesteuern des gleichen Steuerjahrs.

Kantonssteuern und Gemeindesteuern

Die vorläufige Einkommensteuer und die vorläufige Vermögenssteuer werden am Jahresbeginn fällig.

Anders sieht es bei den Kantonssteuern und den Gemeindesteuern aus: hier werden drei Raten angesetzt, jeweils Ende Mai, Ende Juli und Ende September.

Die endgültigen Steuern werden erst im Folgejahr veranlagt, daher sind die vorläufigen Steuern lediglich Akontozahlungen, die auf 100 Franken gerundet werden. Sie beruhen lediglich auf vom Steueramt vermuteten Einkommen und Vermögen. Ändert sich im Laufe des Jahres der Einkommensverlauf oder die Vermögenssituation zum Positiven, kann es daher im Folgejahr zu unerwarteten Nachzahlungen kommen. Diese können unter Umständen erhebliche Ausmasse annehmen und einige Unordnung in die Finanzplanung bringen.

Schlussrechnung

Gemeinsam mit der endgültigen Veranlagung des Vorjahres erfolgt die Stellung der definitiven Schlussrechnung. Sie wird mit der vorher aufgestellten provisorischen Steuerrechnung abgeglichen. Fehlbeträge werden nachgefordert, Überschüsse zurückerstattet. Nachzahlungen müssen innerhalb dreissig Tagen geleistet werden.

Durch die Schlusszahlung kann es auch zu Ausgleichszinsen kommen, die je nach Ergebnis der Rechnung gutgeschrieben oder belastet werden. Zahlungsverspätungen werden mit Verzugszinsen belastet.

Gesamtzahlung der Steuern nicht möglich – Was tun?

Das letzte, was man angesichts von Zahlungsproblemen gegenüber dem Steueramt tun sollte, ist es, den Kopf in den Sand zu stecken und darauf zu hoffen, dass sich alles schon irgendwie regeln wird. Bei Steuerproblemen ist proaktives Handeln die beste Strategie, das heisst: das Gespräch mit dem Steueramt aufnehmen, bevor die Zahlungsunfähigkeit konkret eingetreten ist.

Das beste Rezept, wenn die fristgerechte Zahlung nicht möglich ist, lautet: frühzeitig ein schriftliches Gesuch um Zahlungsaufschub oder Ratenzahlung an das Steueramt richten und es substantiell und nachvollziehbar begründen.

Steuern in Raten zahlen / Stundungen

Wer dabei auf ein mitfühlendes Herz in den Amtsstuben hofft, kann leicht enttäuscht werden. Selbst, wenn die zuständige Fachkraft dem Antrag wohlgesonnen gegenübersteht, ist sie dennoch an strikte gesetzliche Vorgaben gebunden. Die nämlich besagen, dass der offene Betrag in einem vertretbaren Zeitraum abgezahlt werden muss, und das möglichst bevor die nächste Steuerrechnung den Schuldenberg weiter anwachsen lässt. Wer also eine Mini-Rate vorschlägt, mit der er sich und das Finanzamt die nächsten fünfzehn Jahre beschäftigen möchte, sollte jede Hoffnung fahren lassen.

Anträge auf Ratenzahlung / Stundung der Steuern finden

Die Webseite ch.ch bietet ein Suchformular für die Antrags-Seiten der einzelnen Kantone und Gemeinden für die Ratenzahlung und Stundung von Steuern.

Zur Formular-Suche für Ratenzahlungen & Stundungen von Steuern in der Schweiz >>

Zahlungsaufschub / Fristerstreckung für Steuern

Das gleiche gilt bei Anträgen auf Zahlungsaufschub. Auch hier sind die Steuerbehörden an gesetzliche Vorgaben gebunden. Wer einen Aufschub bis zum Sankt-Nimmerleinstag beantragt, in der stillen Hoffnung, dass bis dahin ein Wunder geschieht, wird von Seiten des Steueramts auf brüske Ablehnung stossen.

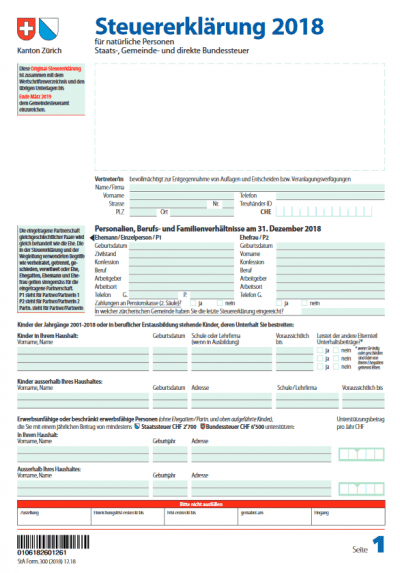

Das Beispiel des Kantons Zürich belegt, was sich Steuerämter unter einem angemessenen Zahlungsaufschub vorstellen:

Fristen bis sechs Monate werden in der Regel bewilligt. Aber schon bei einem geringfügig längeren Aufschub ist die Offenlegung der persönlichen finanziellen Verhältnisse erforderlich. Aus diesen Daten muss hervorgehen, dass eine höhere Rate oder ein kürzerer Aufschub das Einkommen unter das betreibungsrechtliche Existenzminimum sinken lassen würde.

Für ein anderes Beispiel kann wieder der Kanton St. Gallen herangezogen werden. Hier erlaubt das Steueramt die Einreichung eines Stundungsgesuchs innerhalb der Zahlungsfrist. Das Steueramt geht in der Regel auf monatliche Raten ein, die zur vollständigen Bezahlung bis Ende des laufenden Jahres führen. Bei Stundungsgesuchen, die über diesen Zeitraum hinausgehen, sieht das Steueramt das Ausfüllen eines entsprechenden Fragebogens vor, das einen konkreten Zahlungsvorschlag enthalten muss. Der Fragebogen muss einschliesslich der Belege beim Gemeindesteueramt eingereicht werden. Sobald auf die offene Forderung ein Zahlungsbefehl ergangen ist, kann kein Gesuch auf Zahlungserleichterung mehr gestellt werden.

Fristerstreckungs-Anträge für Steuern Ihrer Gemeinde finden

Jeder Kanton bzw. jede Gemeinde hat hier seine eigenen Anträge auf Fristerstreckung der Steuern. Auf der Seite ch.ch gibt es eine Suche nach diesen Anträgen – dazu muss man den Namen des Wohnorteseingeben und bekommt dann den Link zur entsprechenden Antrags-Seite angezeigt

Fristerstreckungs-Anträge je Kanton / Gemeinde hier finden >>

Steuerschulden komplett erlassen – geht das?

Nur selten und unter besonderen Bedingungen kann es dazu kommen, dass Steuern teilweise oder ganz erlassen werden. Das ist meist dann der Fall, wenn besondere, existenzbedrohende Umstände ohne Verschulden des oder der Steuerpflichtigen eingetreten sind. Einen solcher Fall kann der Ausbruch einer schweren Krankheit oder ein Unfall darstellen. Auch plötzliche Arbeitslosigkeit oder finanzielle Härten nach einer Scheidung können zu einem Steuererlass führen – wenn der oder die Steuerpflichtige über keine Rücklagen verfügt, zu dem übrigens auch Wohneigentum gehört.

Vor einem Gesuch auf Steuererlass ist das Gespräch mit einer Schuldenfachstelle ratsam. Hier lässt sich abklären, ob die Voraussetzungen für einen Steuererlass gegeben sind und ein entsprechender Antrag Sinn macht.

Ein anderer Weg erschliesst sich, wenn die Steuerschulden so hoch sind, dass Ratenzahlungen nicht zur vollständigen Tilgung in absehbarer Zeit führen würden und auch keine Gründe für einen Steuererlass vorliegen. Hier hilft nur der Gang zur Schuldenberatungsstelle, um über eine Sanierung der Steuerschulden zu verhandeln.

Auch die Voraussetzungen für den Steuererlass können von Kanton zu Kanton abweichen. So verlangt beispielsweise der Kanton St. Gallen über die eben genannten Bedingungen hinaus auch eine allgemeine Erläuterung der persönlichen Notlage oder der grossen Härte, die auch zu belegen ist. Auch weist das Steueramt hier ausdrücklich darauf hin, dass Gesuche auf Steuererlass grundsätzlich erst nach der endgültigen und rechtskräftigen Schlussrechnung geprüft werden können.

Was passiert wenn Steuern nicht (rechtzeitig) bezahlt werden

Wer zu lange mit der Bezahlung der Steuern wartet oder eine Rate bzw. einen ausgemachten Termin für Steuerzahlung nicht einhält, dem droht eine Betreibung durch das Finanzamt. Wird der Betreibung stattgegeben, kann das Finanzamt die Steuerschuld bei Ihnen pfänden. Zudem erschwert ein Eintrag im ZEK (Zentralstelle für Kreditinformation) nach einer Betreibung die Kreditaufnahme für mehrere Jahre. Dies sollte somit auf jeden Fall verhindert werden!

So funktioniert ein Ratengesuch

Wenn es mit der fristgemässen Steuerzahlung nicht klappt, sollte man so vorgehen:

- Schriftliches Gesuch beim Steueramt einreichen. Der Versand sollte grundsätzlich per Einschreiben erfolgen.

- Das Schreiben sollte mit Computer oder Schreibmaschine abgefasst sein. Handschriftliche Gesuche sind nicht mehr üblich und erschweren dem Sachbearbeiter die Arbeit.

- Das Gesuch muss eine Erläuterung darüber enthalten, wie der finanzielle Engpass entstanden ist. Ebenso von Bedeutung ist eine Einschätzung darüber, weshalb sich die Situation in Zukunft wieder verbessern wird.

- Das Gesuch muss einen realistischen Ansatz verfolgen, um erfolgreich zu sein. Insbesondere die vorgeschlagene Ratenhöhe muss sich in einem vernünftigen, nachvollziehbaren Rahmen bewegen. Das gleiche gilt für den Vorschlag eines Zahlungsaufschubs.

- Das Gesuch darf keinen anderen Gläubiger bevorzugen, beispielsweise die Hausbank. Bestehen Schulden bei unterschiedlichen Gläubigern, muss mit jedem einzeln eine Zahlungsvereinbarung getroffen werden.

Kredit aufnehmen, um Steuern zu zahlen?

Die Frage, ob es sich lohnt, einen Kredit zur Finanzierung von Steuerzahlungen aufzunehmen, hängt von unterschiedlichen Kriterien ab. Da ist zunächst die aktuelle finanzielle Situation. Vielfach deuten Probleme bei der Bezahlung der Steuern bereits darauf hin, dass die allgemeine wirtschaftliche Lage nicht unbedingt rosig ist. Das kann sich auch auf die Kreditwürdigkeit auswirken. Möglicherweise ist die Bank in diesem Fall nicht bereit, einen derartigen Kredit zu gewähren. Oder der finanzielle Engpass führt zu einem schlechteren Rating, was die Kreditzinsen in die Höhe treibt.

In vielen Fällen kann es der vernünftigere Ansatz sein, das Steueramt als Bank aufzufassen und die Kreditierung über eine Ratenvereinbarung oder einen Zahlungsaufschub durchzuführen. Der Vorteil bei Steuerämtern ist: Sie betreiben bei der Festsetzung der Zinsen kein Rating. Die Zinssätze sind gesetzlich festgelegt und für jeden Steuerpflichtigen gleich. Auf jeden Fall lohnt der Vergleich der real erhobenen Zinssätze bei Bank und Steueramt, bevor eine Entscheidung fällt.

Ist jedoch schon abzusehen, dass man die Steuern nicht fristgerecht bezahlen kann und man sonst noch keine ZEK-Einträge hat, ist es mitunter besser die Liquidität frühzeitig durch einen Kredit zu sichern anstatt sich durch einen Zahlungsverzug oder eine verpasste Rate beim Finanzamt eine Betreibung einzuholen!

Kreditvergleich für Privatkredite in der Schweiz

Vergleichen Sie Kredite verschiedener Banken in der Schweiz und erfahren Sie sofort, wie viel Kredit Sie sich leisten können!

✔️ Kreditanfrage ohne ZEK-Eintrag.

✔️ Kostenlos vergleichen und viel Geld sparen.

Für Kredite ab 500 – 80.000 CHF und Laufzeiten von 3 Monaten bis 10 Jahre.

Weiterführende Tipps & Infos zum Thema Steuern in der Schweiz:

- Auf www.ch.ch/de/steuererklarung/ finden Sie auch weitere Allgemeine Infos zum Thema Steuern & Steuererklärung in der Schweiz.

- Sehr Empfehlenswert ist auch der Ratgeber „Das Schweizer Steuersystem„, aus welchem auch das Titelbild dieses Beitrags entnommen ist.